[IPO 모니터]SK엔무브 RFP, 'SK이노 구주매출' 전략 통할까SK온 지원 자금으로 사용 시 주주가치 훼손 '우려'…SK이노, SK온 이슈와 '거리두기'

권순철 기자공개 2024-11-04 07:43:38

이 기사는 2024년 10월 31일 08:09 thebell 에 표출된 기사입니다.

SK엔무브 상장 주관사를 노리는 증권사들이 모회사 SK이노베이션의 구주매출이 가능한 구조를 염두에 두고 있다. SK이노베이션이 SK엔무브 상장으로 확보한 자금을 SK온에 지원하는 시나리오도 배제하지 않고 있다.SK이노베이션도 신중하다. SK온 지원 가능성을 염두에 둬야 함에도 불구하고 이사회와 주주들의 반발에 부딪힐 가능성이 커 선택지에서 제외하고 있다는 게 SK이노베이션의 설명이다. SK E&S와의 합병부터 모든 이슈가 SK온 지원 이슈와 연관되면서 주주가치 훼손 우려에 대한 부담이 크기 때문이다.

◇SK이노 구주매출 구조 '구상 단계'…이사회 문턱·주주 반발은 '변수'

투자은행(IB) 업계에 따르면 SK엔무브는 31일 상장 주관사 선정을 위한 입찰제안서를 마감한다. 입찰제안요청서(RFP)를 받은 증권사들은 NH투자증권, 미래에셋증권, 한국투자증권, KB증권, 삼성증권 및 일부 외국계 증권사들로 주관 지위를 확보하기 위해 차별화 전략들을 고심하고 있다.

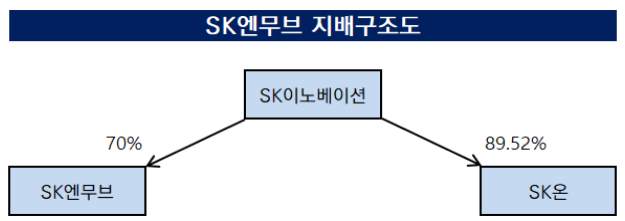

상당히 평이한 RFP라는 공감대가 형성된 가운데 증권사 중에서는 SK이노베이션이 구주매출에 나서는 방향도 고려하고 있는 것으로 전해졌다. 현재 기준으로 SK이노베이션은 SK엔무브 지분 70%를 보유하고 있다. 구체적인 구주 비율까지 논의되고 있진 않지만 적어도 구상 단계에 있는 것은 자명해 보인다.

SK이노베이션의 이해를 만족시키는 방향이라는 점에서 주관 경쟁을 우위로 끌고 나가는 전략이 될 수 있다. 한 IB 업계 관계자는 "SK이노베이션이 엔무브 IPO로 확보한 돈을 SK온에 지원하는 방향도 가능하다고 생각한다"고 말했다. 그룹이 SK온 살리기에 사력을 다하고 있는 것을 감안하면 그룹의 호평을 이끌어낼 수 있는 선택지다.

다만 이러한 방향의 시나리오가 현실적으로 채택될 수 있을지는 의견이 분분하다. SK이노베이션은 당초부터 SK엔무브 상장과 SK온 지원 이슈는 완전히 별개라는 입장이다. 회사 관계자는 "SK엔무브 구주매출로 자금을 확보해도 SK온에 줄 수 있는 방법이 없다"며 "아직까지 전혀 검토하고 있는 방안이 아니다"라고 밝혔다.

회사의 이해를 만족시킨다고 해도 이사회 문턱을 넘어서는 건 과제다. 상법상 모회사가 물적분할된 자회사에게 신용공여를 하기 위해서는 이사회 3분의 2 이상의 승인을 득해야 한다. 다만 주주가치 훼손 우려로 이사회 결의를 받아내기 힘들다는 것이 SK이노베이션 측 설명이다.

◇SK온 관련 피로감 '누적'…주주가치 훼손 '우려'

주주가치 훼손이라는 것은 결국 SK이노베이션이 구주매출로 확보한 자금이 자사 사업이나 주주 환원으로 돌아가지 않는데 따른 불만과 직결된다. 연초 SK이노베이션 주주총회에서도 주주들은 회사 자금이 SK온 지원에 쓰이지 않았다면 더 많은 배당금이 기대됐을 것이라는 의견을 표출하기도 했다.

SK이노베이션도 SK온 이슈의 부각이 우려된다는 입장이다. SK E&S와의 합병부터 SK엔무브 상장 그리고 시장에서 자금을 조달하는 이벤트 모두가 SK온 지원 이슈와 결부되면서 본질이 왜곡될 수 있다는 것이다. 회사 관계자는 "주주 환원 확대를 위한 압박이 이어지는 가운데 모든 이슈가 'SK온 살리기'로 연관지어져 부담스럽다"고 언급했다.

물론 SK온과 관계된 주주들의 피로감을 해소하면서 SK이노베이션의 니즈를 충족시키는 일이 불가능하진 않아 보인다. 이러한 형태의 IPO에서 계열사의 부당 지원 이슈는 거의 항상 제기됐다. IB 업계 관계자도 "그 연장선 상에서 구체적인 퍼즐을 맞춰 봐야할 것"이라고 짚었다.

한편 SK엔무브는 과거 고평가 논란으로 상장을 철회한 전력이 있기 때문에 주관 경쟁이 밸류 경쟁으로 비화될 가능성은 낮다. 증권사들도 이를 잘 아는 회사가 다시 한번 밸류에이션이 높은 순서대로 주관사를 선정할지에 대해서는 의구심을 갖는 분위기다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 태경그룹, 라이온켐텍 경영권 지분 인수

- [Market Watch]FOMC 충격 이어 셧다운 우려, 한국물 '눈치싸움' 예고

- [IPO 모니터]미래에셋증권, 비전스팩2호·오아 합병 도전

- [IB 풍향계]미래에셋증권, IPO 주관 독주 나섰다

- 달러채 미뤘던 한국전력, '연초' 조달 행렬 이을까

- [IPO 모니터]정정 요구 피아이이-FI, 밸류 의견차 '심화'

- [024 PE 애뉴얼 리포트]육해공 섭렵한 소시어스, M&A 시장 눈도장 '쾅'

- [2024 PE 애뉴얼 리포트]'2호 펀드 클로징' 웰투시, 모트롤 엑시트 '소기의 성과'

- 신한투자증권, M&A 조직 힘 뺀다…'부→팀' 격하

- WIK 인수전에 '파라투스·DS자산운용·유암코' 합류

권순철 기자의 다른 기사 보기

-

- [IPO 모니터]정정 요구 피아이이-FI, 밸류 의견차 '심화'

- [CEO 성과평가]IB 리빌딩 유창수·고경모 대표, 장기집권 포석 마련

- [IB 풍향계]역대급 회사채 쏠림, 내년 커버리지 판도 '열쇠'

- [IPO 모니터]상장 재도전 동방메디컬, 공모용 '몸만들기'

- 강성묵 대표 연임 확정, 하나증권 쇄신 이어간다

- [1203 비상계엄 후폭풍]새내기주 주가 급락, IPO 주관사 평가손실 '골치'

- [2024 이사회 평가]'사외이사 1명' 대한제분 이사회, 신속·효율에 '방점'

- [2024 이사회 평가]'오너 중심' 삼영무역 이사회, 감사위원회로 '견제 보완'

- [thebell note]'번아웃' 겪는 증권사 CEO

- [IPO 그 후]'제2의 도약' 아톤, 중장기 신사업 '본격화'