롯데뉴욕팰리스, 대출채권 유동화로 1300억 조달 만기 도래한 기존 대출 차환 목적…모회사 호텔롯데 자금보충 약정으로 신용 보강

안준호 기자공개 2025-02-18 07:58:33

이 기사는 2025년 02월 14일 08시18분 thebell에 표출된 기사입니다

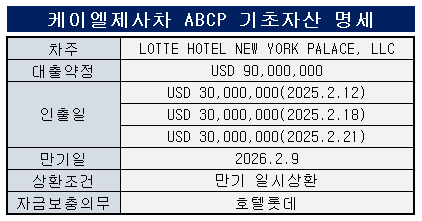

호텔롯데 미국 자회사인 롯데뉴욕팰리스(뉴욕팰리스)가 대출채권 유동화를 통해 약 1300억원을 조달했다. 과거 자산유동화기업어음(ABCP) 발행으로 빌린 자금을 차환하는 것이 주된 목적이다. 100% 지분을 보유한 모회사인 호텔롯데가 자금보충을 확약해 신용을 보강했다.14일 관련 업계에 따르면 뉴욕팰리스는 지난 12일 특수목적법인(SPC) 케이엘제사차와 9000만 달러(한화 약 1312억원) 규모 대출약정을 체결했다. 케이엘제사차는 롯데뉴욕팰리스의 대출채권을 기초자산으로 ABCP를 발행해 대출을 집행했다.

ABCP 발행 주관사인 키움증권은 대출채권 유동화를 위해 케이엘제사차 SPC를 설립했다. 롯데뉴욕팰리스의 달러화 대출채권을 토대로 지난 12일 제1회 ABCP가 발행됐다. 오는 18일과 21일에도 연달아 발행이 예정되어 있다. 1~3회 ABCP 만기는 모두 2026년 2월 11일로 동일하다. SPC 업무수탁은 교보증권이, 자산관리는 신한투자증권이 맡았다.

케이엘제사차는 ABCP로 조달한 원화를 달러로 환전해 대출을 실행한다. 환율변동에 따른 리스크가 있기 때문에 주관사인 키움증권과 외환스왑계약을 체결했다. 모회사인 호텔롯데는 원리금 및 외환스왑계약상 채무에 대해 자금보충약정을 체결해 ABCP 발행 신용도를 보강했다. 이에 따라 1~3회 ABCP의 단기신용등등급 역시 호텔롯데와 같은 A1으로 평가됐다.

지난 2015년 호텔롯데에 인수된 뉴욕팰리스는 대출채권 유동화를 통해 수차례 단기자금을 조달해오고 있다. 지난 2023년과 2024년 뉴스타팰리스제일차, 뉴스타에비뉴제일차 등 SPC를 활용해 각각 1130억원, 1611억원을 마련했다.

이번 발행 역시 만기가 도래한 두 건의 채무 상환을 위해 진행됐다. 호텔롯데 관계자는 “지난해 조달한 자금의 차환을 위해 SPC를 통해 유동화를 진행한 건”이라며 “차환을 위해 정기적으로 발행을 이어오고 있다”고 설명했다.

이번 조달로 상환하는 채무는 2024년 초 SPC를 통해 유동화를 진행한 두 건의 채무로 보인다. 뉴욕팰리스는 지난해 엘앤에스밸류제일차, 엠엔와이제오차 등을 통해 약 847억원을 조달했다. 두 건 모두 호텔롯데가 보증을 선 채무로, 오는 12일과 18일 만기가 도래한다.

뉴욕팰리스의 경우 중간지주사에 해당하는 미국 롯데호텔홀딩스USA 산하에 있다. 2015년 당시 호텔롯데가 한화 약 9433억원을 들여 뉴욕팰리스를 인수하는 과정에서 설립한 법인이다. 이후에도 2019년 시애틀호텔(2040억원) 2022년 시카고 킴튼호텔(430억원) 등을 인수했다. 다만 지난 2023년 897억원의 순손실을 기록하며 부진한 성적을 거뒀다.

호텔롯데는 뉴욕팰리스를 비롯해 주요 해외 자회사들에 지급보증을 제공하고 있다. 2024년 3분기 기준 회사의 지급보증충당부채는 약 8723억원으로 나타났다. 각종 해외 면세점은 물론 유럽과 미국, 일본 등 해외 거점 호텔들의 차입금 지급보증으로 발생한 부채다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]옵트론텍, 600% 상회하던 부채비율 158%로

- [i-point]옵트론텍 "강모씨 파산신청 법원이 기각"

- [i-point]케이쓰리아이, 호남권 유일 4K 돔영상관 구축

- [i-point]제일엠앤에스, 최대 매출 달성에도 적자 전환

- 국세청, 코빗·업비트 세무조사 착수…코인 업계 '긴장'

- [Red & Blue]JR에너지 맞손잡은 유진테크놀로지, 장비사업 기대감

- 김동명 LG엔솔 사장 "트럼프 변수 대비한 기업이 승자"

- 엘앤에프, 미국 LFP 투자 본격 검토…CFO 현지 출장

- 최수안 엘앤에프 부회장 "미국 LFP 투자, 자금 조달 방식 검토"

- 이에이트, TYM에 디지털트윈 플랫폼 공급

안준호 기자의 다른 기사 보기

-

- [Company Watch]이익률 회복한 하나투어, 패키지 혁신 '적중'

- [에이유브랜즈 IPO]영업이익률 33% , 패션업계 최고 수준 비결은

- 롯데뉴욕팰리스, 대출채권 유동화로 1300억 조달

- [에이유브랜즈 IPO]'원 브랜드' 의존도, 해결 방안은

- [밸류업 프로그램 리뷰]이마트, 공격적 주주환원 제시…주가 흐름 '화답'

- [밸류업 프로그램 리뷰]이마트, '영업익 1조' 달성 가능성은

- [에이유브랜즈 IPO]상단 할인율 '7.8%'…투자자 설득 관건

- [에이유브랜즈 IPO]차가워진 투심, 규모와 보호예수 '고심'

- [주주총회 프리뷰]'비공개' 유지하는 이마트 보수 정책…주주제안으로 바뀔까

- [주주총회 프리뷰]재무부담 커진 이마트…밸류업 프로그램 '주주제안'