[보험사 자본관리 전략] 코리안리, 신종자본증권 차환 대응…'안정성 지속'⑪신종자본증권으로만 8100억원 자본확충…지급여력-기본자본 '일석이조' 보강

강용규 기자공개 2024-07-26 08:01:01

[편집자주]

지난해 보험업계에 밀어닥친 회계기준 변경의 충격은 보험사들이 안고 있는 자본관리 과제에 무게를 더했다. 약점 보강을 위한 보험사들의 자본확충 러시는 계속되고 있다. 중요한 것은 그 효과가 장기적인 자본관리의 안정화로 이어질 수 있도록 하는 경영전략의 수립이다. 보험사들의 자본확충 현황과 효과, 향후 전략을 들여다본다.

이 기사는 2024년 07월 24일 15:12 THE CFO에 표출된 기사입니다.

코리안리재보험은 2023년 회계제도 도입 전후의 자본 적정성을 큰 차이 없이 안정적으로 유지하고 있다. 이익 창출력을 통해 축적한 이익잉여금이 가용자본의 가장 큰 축을 형성하고 있으며 자본성 증권 발행을 통해 외부로부터 확충한 자본 역시 가용자본 관리에 기여하고 있다.자본성 증권의 경우 후순위채 없이 전액 신종자본증권으로만 구성돼 있다. 신종자본증권의 경우 비율에 따라 보완자본이 아닌 기본자본으로 인정되는 부분이 있는 만큼 자본의 질적 보강 효과도 있다. 코리안리는 이 질적 보강 효과도 최대한 유지하려는 것으로 보인다. 다가오는 신종자본증권 만기에 대해 같은 금액의 차환을 준비 중이다.

◇선제적 자본확충, 회계기준 변화에도 안정적 자본관리 기여

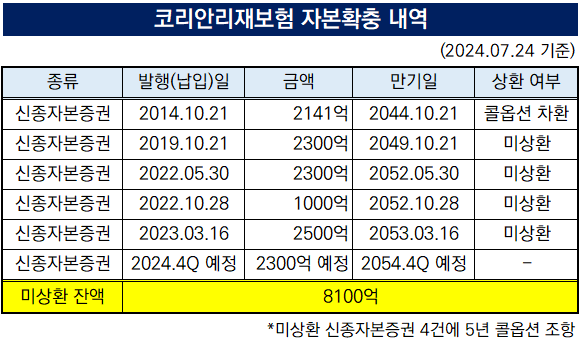

코리안리에 따르면 앞서 6월 이사회를 통해 올 4분기 중 2300억원 규모의 신종자본증권 발행을 결정했다. 구체적인 발행 시기는 아직 정하지 않았으며 금액의 경우 청약 결과 및 시장 상황에 따라 달라질 수 있다는 설명이다.

이번 신종자본증권 발행은 지난 2019년 10월21일 발행한 2300억원 규모 신종자본증권(2회차)의 콜옵션(조기상환권) 행사 시기가 올 10월21일 도래하는 데 따라 이를 차환하기 위한 것이다. 해당 발행건 역시 2014년 해외에서 발행한 신종자본증권(1회차) 2억달러의 차환 발행분이었다.

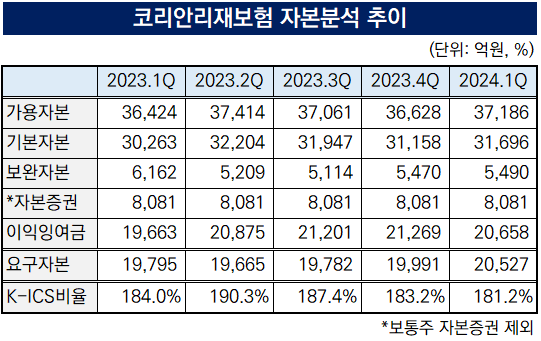

2023년 보험부채를 시가로 평가하는 IFRS17 회계기준 도입과 함께 지급여력제도 역시 원가평가 기반의 RBC에서 시가평가 기반의 K-ICS(킥스)로 변경됐다. 이 과정에서 다수 보험사들의 지급여력이 요동치는 가운데 코리안리는 2022년 말 RBC비율 180.8%, 2023년 1분기 말 킥스비율 184%로 큰 변화가 나타나지 않았다. 오히려 비율지표가 상승했다.

이는 자본확충을 통해 가용자본을 보강하며 제도 변경에 대응해 온 결과다. 올 2분기 말 기준 코리안리가 자본성 증권 발행을 통해 확충한 자본은 2019년 10월 2300억원, 2022년 5월 2300억원, 같은 해 10월 1000억원, 지난해 3월 2500억원 등 신종자본증권 4건이며 금액은 총 8100억원, 발행 목적은 하나같이 재무건전성 강화다.

코리안리는 올 1분기 말 기준으로도 킥스비율이 181.2%로 집계돼 전년 동기 대비 큰 차이를 보이지 않았다. 가용자본은 3조7186억원, 요구자본은 2조527억원이다. 가용자본의 경우 이익잉여금이 2조658억원으로 과반 이상을 차지하고 있으나 보통주 이외의 자본증권, 즉 외부 자본확충 관련항목 역시 8081억원으로 적은 규모가 아니다.

◇신종자본증권 차환, 기본자본 보강에도 기여

업계에서는 코리안리의 자본관리를 두고 긍정적 평가가 많다. 이는 단순히 양적인 측면의 지급여력비율을 안정적으로 관리하고 있기 때문만이 아니라 가용자본의 질적 측면 역시 탄탄하기 때문이다.

코리안리의 1분기 말 가용자본 3조7186억원은 영구자본의 성격을 지녀 손실 흡수성이 높은 기본자본 3조1696억원, 부채의 성격을 지녀 손실 흡수성이 낮은 보완자본 5490억원으로 구성돼 있다. 기본자본이 전체 가용자본의 85.2%를 차지하고 있으며 이것만으로도 같은 기간 요구자본 2조527억원에 대응이 가능하다.

신종자본증권으로만 확충한 증권자본 역시 기본자본의 높은 비중에 기여하고 있다. 후순위채는 전액 보완자본으로 분류되지만 신종자본증권은 현행 보험업감독규정상 2023년 1월 이후 발행분의 경우 요구자본의 10%, 이전 발행분의 경우 15%를 기본자본으로 인정받는다. 이에 따라 코리안리의 신종자본증권 8100억원은 1070억원이 기본자본으로 분류된다.

코리안리는 2019년 10월 발행한 2300억원 규모 신종자본증권의 콜옵션 행사에 대해 상환이 아닌 차환을 선택하면서 가용자본의 규모를 유지하기로 했다. 향후 이익 창출력을 통해 자본 적정성의 안정적 관리를 지속하는 기조에도 흔들림이 없을 것으로 전망된다.

차환 수단으로 후순위채가 아닌 신종자본증권을 선택해 기본자본의 축소 역시 최소화했다. 2300억원의 기본자본 인정비율이 15%에서 10%로 낮아지기는 하지만 증액의 가능성이 열려 있는 만큼 기본자본의 규모 변동분을 최소화하는 것 역시 가능한 상황이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '1600억 베팅' 동화약품, 하이로닉 인수 SPA 체결

- 상상인증권, CEO 공백 채운다…내주 이사회 소집

- 'ESG 매력' GS EPS, 유리한 금리 여건에 공모채 증액 결정

- [IB 풍향계]삼성물산-㈜SK '같은' 신용도, 기관 투심은 갈렸다

- '미매각' 삼척블루파워, 고금리 외면한 리테일

- [Korean Paper]한화생명, 긍정적 전망에도 한국물 '망설이는' 배경은

- [Korean Paper]글로벌 은행 공략한 수은, SSA '준하는' 대접받았다

- 콘텐트리중앙, 만기 회사채 상환…차입금 감축 돌입

- [IB 풍향계]NH증권 홀세일, 또 한번의 신사업 강수 '블록딜'

- [IPO 모니터]FI와 협상 통했나...DN솔루션즈, 상장기한 여유생겼다

강용규 기자의 다른 기사 보기

-

- [금융지주 산하 보험사 분석]신한금융 보험업, 생보 잘나가도 손보 '디지털 고민'

- [thebell note]이제는 GA에 책임을 부여할 때

- [금융지주 산하 보험사 분석]KB금융 보험업, 장기보험 성과 속 투자손실 아쉬움

- 우리금융에 안기는 동양-ABL, '통합법인 위상' 높아진다

- [금융 人사이드]조용일 현대해상 부회장 "하반기 쉽지 않아, 장기보험 지속 집중"

- [보험경영분석]에이플러스에셋, '생보 특수' 뒤 숨은 손보 판매성과

- KDB생명, 잇따른 자본확충에도 실질효과는 '금액 미만'

- 한화생명, 최대 6000억 자본확충 '신종자본증권' 선택 이유는

- 인카금융서비스, 지속 매출증가 원동력 '장기·생보 집중'

- [금융 人사이드]이재원 푸본현대생명 사장, 대표이사 4연임 '구관이 명관'