SK이노 배터리 분할, SKIET 사례 따라갈까 상장전 투자유치 후 IPO 방안 유력 거론

김경태 기자공개 2021-08-05 06:43:31

이 기사는 2021년 08월 04일 14시07분 thebell에 표출된 기사입니다

SK이노베이션이 배터리사업 분할을 공식화하면서 향후 자금조달 방안에도 관심이 모인다. 업계에서는 2년 전 분할한 SK아이이테크놀로지(SKIET)를 활용한 방식에 주목한다. 당시 물적분할 후 상장 전 투자유치(Pre-IPO)를 통해 외부 투자를 받았다. 비슷한 방식으로 외부자본 유치에 나설수 있다는 분석에 힘이 실린다.SK이노베이션은 3일 이사회를 열고 배터리 사업과 석유개발(E&P) 사업을 각각 독립 회사로 분할하기로 결정했다. 이번 분할은 단순·물적분할 방식으로 SK이노베이션이 신설법인 지분을 100% 보유하게 된다. 오는 9월16일 임시 주주총회의 승인을 거친다. 신설법인은 10월1일부로 가칭 'SK배터리'와 ‘SK이엔피(E&P)’로 출범한다.

투자업계에서는 향후 SK이노베이션이 신설회사를 통한 자금 조달을 어떻게 추진할지 관심을 두고 있다. 가장 유력한 방안으로는 2019년 분리막 소재사업을 분할해 만든 SKIET의 자금 조달 방식이 거론된다.

당시 프리미어파트너스는 SKIET의 제3자 배정 유상증자에 참여해 신주 627만4160주를 주당 4만7816원에 인수했다. 총 금액은 3000억원으로 지분율은 10%다. 전체 지분에 대한 가치를 3조원으로 책정한 셈이다.

그 후 SKIET는 올 5월 상장했다. 기업가치는 7조5000억 원을 인정받았다. 청약증거금은 80조9017억 원이 모여 당시 기업 공모 역사상 최대를 기록했다. SK이노베이션은 SKIET IPO를 통해 연결 기준 약 2조2400억원의 자금을 확보했다. 구주매출로 1조3476억원, 신주매출로 8903억원이 각각 유입됐다.

SKIET의 선례를 고려할 때 시장에서는 SK이노베이션이 배터리 사업을 키운 뒤 물적분할에 나설 것으로 예상해왔다. 이번에 물적분할 방안을 확정하면서 자금조달 방안도 SKIET 방식으로 추진할 가능성이 더 커졌다는 분석이 나온다.

이에 따라 향후 사모투자펀드(PEF) 운용사와 투자은행(IB) 업계의 움직임도 바빠질 것으로 예상된다. 최근 진행 중인 SK이노베이션 자회사 SK종합화학 지분 49% 매각에도 다수의 PE와 투자자들이 관심을 드러내고 있다. SK배터리는 SK그룹의 미래 성장 동력이 될 가능성이 큰 만큼 주목을 받을 것으로 전망된다.

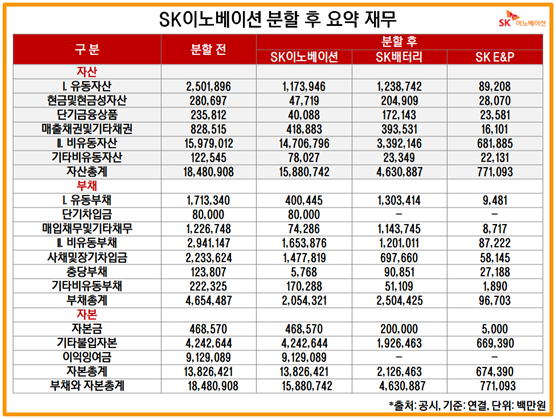

새롭게 탄생할 SK배터리는 SKIET보다 초기 자산 규모가 훨씬 크다. SKIET의 분할 당시 자산총계는 6600억원이었다. 부채는 3693억원, 자본은 2907억원으로 출발했다.

SK배터리의 자산은 4조6309억원이다. 부채는 2조5044억원, 자본은 2조1264억원이다. 현금 및 현금성자산은 2049억원으로 존속회사인 SK이노베이션(477억원)보다 4배 이상 많다. SK E&P의 분할 후 자산과 부채는 각각 7710억원, 967억원이다. 자본은 6744억원으로 출범한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

- Macquarie nears closing of fifth South Korean fund

- SK이노 비중 확대...점수 낮지만 개선가능성 '기대'

- SK이노 자회사 '독립경영' 예고…지배구조 현주소는

- SK이노베이션, 배터리 사업 분사·IPO 위한 '인내'

- SK이노 배터리부문도 IPO…LGES 놓친 빅3 화색

- '순수 지주 예고' SK이노베이션, 제2의 SK㈜ 되나

- '투자할 곳 많은' SK이노베이션, 배당 축소 가능성은

- 피어그룹 'CATL·삼성SDI·BYD·파나소닉'…SK이노·테슬라 제외

- LGES-SK이노, 140억달러 대미 배터리 투자 살펴보니

best clicks

최신뉴스 in 전체기사

-

- 거대 양당 연이어 은행장 소집…관세 후폭풍 대응 논의

- [보험사 CSM 점검]신한라이프, 신계약 성과로 극복한 부정적 예실차 효과

- [상호관세 후폭풍]RWA 조이는 금융지주, 비은행 반등 멀어지나

- [상호관세 후폭풍]금융지주, '환율 급등' 밸류업 프로그램 영향은

- [생명보험사는 지금]30년 넘게 이어진 빅3 체제, 깨질 수 있을까

- [금융지주 이사회 시스템 점검]'신설' 내부통제위, 감사위와 위원 중첩 못피했다

- [지방은행vs인뱅 구도 변화]확장성 제한적인 지방은행, 인뱅에서 돌파구 찾는다

- '빌리루빈 신약' 빌릭스, 급성신장손상 치료제 2상 추진

- [i-point]폴라리스오피스그룹, '밸류업' 주주 우대 서비스 시작

- [i-point]에스넷시스템-에스알, 여수산단 '안전관리 시스템' 도입 추진

김경태 기자의 다른 기사 보기

-

- SK그룹, 실트론 매각 추진 배경 '오너 지분 탓'

- [Company Watch]삼성메디슨, 소니오 시너지 가시화 '아직'

- [Company Watch]삼성전자, 실적 버팀목 MX…'노태문 직대' 힘실리나

- '파운드리 끈기' 삼성, 빅테크 영업에 'ARM 출신' 투입

- [Company Watch]'호실적' LG전자, 질적 성장 '진검승부' 남았다

- [삼성전자 리더십 재편]노태문 직대, DX부문 첫 실적·후속인사 '고차방정식'

- [상호관세 후폭풍]한숨돌린 삼성·SK? 중국·대만 여파에 보조금 협상 '고심'

- [이재용의 차이나 공략 키워드]가시적 미국 대응책 아직, 현대차와 다른 행보 눈길

- '삼성 상인' 이재용 회장의 밸런싱

- [삼성전자 리더십 재편]노태문 직대 체제 관전포인트, 후임자 육성·초연결 완성