[바이오텍 유증·메자닌 승부수]엔솔바이오, 마그나인베 인연 '잇단 조달' 이전상장 청신호P2K 기술이전 성공·자금조달로 1년 운영자금 확보…내년 코스닥 상장 목표

김형석 기자공개 2024-09-19 08:22:46

[편집자주]

투자 유치는 곧 기업의 능력이다. 특히 뚜렷한 매출원 없이 막대한 자금을 연구개발(R&D)에 쏟는 바이오 기업에 있어 자금 확보는 '생명줄'과도 같다. 다만 투자금 규모에 따라 기업의 지배구조는 물론 기존 주주의 주식 가치가 달라질 수 있다. 자금 조달 목적 및 투자 조건 등을 면밀히 살펴야 하는 이유다. 펀딩난 속 자금을 조달한 기업과 이들의 전략을 짚어본다.

이 기사는 2024년 09월 13일 08:26 THE CFO에 표출된 기사입니다.

코스닥 이전상장에 고배를 마신 엔솔바이오사이언스가 잇단 자금 조달을 기반으로 1년 만에 재도전 깃발을 꽂는다. 오랜 우군인 마그나인베스트먼트가 든든한 조달 뒷배가 됐다. 퇴행성디스크질환 치료제 'P2K'의 기술이전 성공을 통해 기술력을 입증한 것이 기폭제가 됐다.◇CB 발행 등 한 달만에 CB 25억 조달 성공…P2K 기술이전 효과

엔솔바이오사이언스는 최근 한 달간 마그나인베스트먼트로부터 25억원을 조달했다. 8월 27일 4회차 전환사채(CB)를 발행한 데 이어 최근 5회차 CB로 10억원을 추가로 조달했다.

앞서 4·5회차 CB는 표면이자율과 만기이자율이 각각 0%, 5%다. 만기는 5년이다. 풋옵션(조기상환청구권) 발행 후 1년 뒤부터 행사할 수 있다. 조달자금은 전액 운영자금으로 투입한다.

두 번의 CB를 인수한 주체는 마그나인베스트먼트가 운영하는 마그나 GREEN 펀드다. 마그나인베스트먼트는 2022년 1월 엔솔바이오사이언스의 CB를 인수한 투자사다. 당시 20억원을 투자하고 보통주 전환 없이 현재까지도 CB를 보유하고 있다.

엔솔바이오사이언스가 투자유치에 성공할 수 있었던 데는 기술이전 성공이 기폭제가 됐다. 엔솔바이오사이언스는 7월 미국 파트너사 스파인바이오파마에 퇴행성디스크질환 치료제 'P2K'에 대한 적응증을 확대하는 기술이전 계약을 체결했다.

'P2K'는 엔솔바이오사이언스가 유한양행에 2009년 기술이전한 파이프라인이다. 유한양행과 엔솔바이오사이언스가 공동으로 전임상 및 임상연구를 진행하고 이후 유한양행이 스파인바이오파마에 이전했다.

이번 계약을 통해 확보 엔솔바이오사이언스가 확보한 마일스톤은 반환의무가 없는 선급금 500만 달러(약 68억원)다. 2023년 R&D 비용에 66억원을 투입한 엔솔바이오사이언스 입장에선 적지 않은 금액이다.

◇재무 리스크 극복·매출 확보 이전상장 요건 완비

엔솔바이오사이언스의 다음 과제는 코스닥 이전 상장 재도전이다. 10월 기술성평가에 돌입해 2026년 코스닥에 상장하는 것이 목표다. 계약이전과 투자유치 통해 과거 상장의 걸림돌이 대거 해소된 만큼 이번 이전상장 추진에는 무리가 없을 것으로 기대하고 있다.

과거 이전상장의 발목을 잡은 요인은 기술력과 재무리스크였다. P2K가 유한양행에서 스파인바이오파마를 거쳐 미국 3상을 진행 중이었지만 한국에서 진행한 2b상이 실패한 것이 결정적이었다. 하지만 P2K의 기술이전 성공으로 기술력 입증에 성공했다.

P2K를 잇는 파이프라인도 다수 보유하고 있다. E1K, M1K, C1K 등 후속 파이프라인을 확충했다. E1K는 아직 치료제가 없는 골관절염, M1K는 알츠하이머, C1K는 난치성 유방암을 타깃한다.

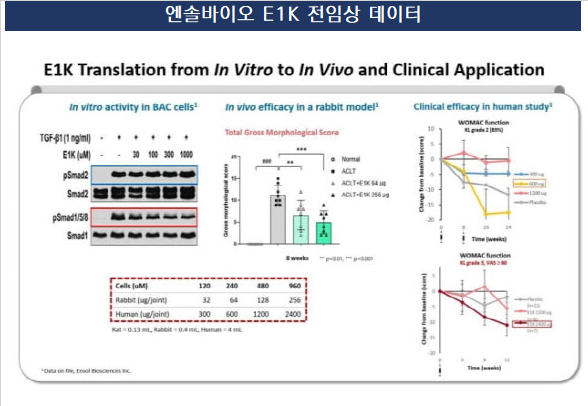

이 중 기술이전에 가장 근접한 물질은 골관절염치료제 E1K다. E1K는 생체 유래 아미노산 5개로 구성된 펩타이드로 통증을 경감하며, 연골을 재생하는 이중 작용기전을 가지고 있는 약물이다. 지난 6년간 시행한 인체 대상 E1K 3개 임상(임상1a, 임상1b, 임상2상) 데이터에 대한 통합 분석까지 마친 상태다. 이를 바탕으로 고용량(2400 ug/joint)을 투여하고 3개월간 평가하는 E1K 임상 3상 진행 전략을 수립하고, IND를 준비하고 있다.

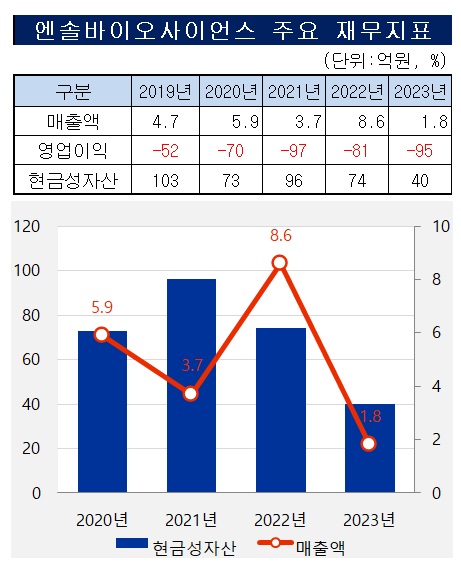

위험요소였던 재무리스크도 상당부분 해소됐다. 지난해 말 기준 보유현금은 40억원에 불과했다. 이는 반년치 판관비도 감당할 수 없는 액수다. 엔솔바이오사이언스가 2023년 집행한 판관비는 97억원이다. 이 가운데 66억원은 R&D 비용이다.

이번 계약이전에 따른 계약금과 투자유치 통해 확보한 자금은 93억원으로 확대됐다. 넉넉하진 않지만 향후 1년간 안정적으로 운영할 수 있는 자금은 확보한 셈이다.

기술이전에 따라 추가로 받을 수 있는 마일스톤 규모는 수천억원대로 추산된다. 엔솔바이오사이언스는 개발 및 판매에 있어 진행 단계별 달성 시 최대 1억5000만 달러(약 2012억원)을 받을 수 있다.

매출 확보방안이 거래소의 상장 심의에 핵심요소로 부각되고 있다. 추가 마일스톤 수령 가능성은 상장 승인에 긍정적으로 작용할 것이란 분석이다.

엔솔바이오사이언스 관계자는 "기술이전과 투자유치로 확보한 자금을 바탕으로 재무리스크도 상당부분 해소했다"며 "기술성평가를 시작으로 추가 투자 유치를 통해 코스닥 상장에 성공하는 것이 목표"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

- 엔솔바이오, 기술이전 이어 투자유치까지 '한고비' 넘겼다

- '200일의 고민' 엔솔바이오, 파트너 신뢰로 역량 재입증

- 스카이테라퓨틱스, 심재학 엔솔바이오 CFO 영입

- '이전상장 불발' 엔솔바이오, 타이거운용 '풋옵션 청구'

- 엔솔바이오, 이전상장 철회…사업성 두고 거래소 이견

- '골관절염 끝 아냐' 엔솔바이오, 항암 후보물질 전면에

- 엔솔바이오의 네 번째 본임상, 알츠하이머 vs 1형 당뇨

- '예심 청구' 엔솔바이오, 100억 공모자금 모두 R&D에

- 예심 청구 앞둔 엔솔바이오, '휴메딕스와 맞손' 배경은

- '유한양행 SI 참여' 엔솔바이오, 이전상장 '2전3기' 성공할까

best clicks

최신뉴스 in 인더스트리

-

- 아이엠지티, 췌장암 대상 집속초음파 병행 임상결과 발표

- [영풍-고려아연 경영권 분쟁]김광일 MBK 부회장 "대항 공개매수시 매수가 인상 고려"

- [영풍-고려아연 경영권 분쟁]"고려아연 경영, 전문경영인에 맡긴다"

- [영풍-고려아연 경영권 분쟁]협력사 지지 호소…여론전 나선 최윤범 회장

- [영풍-고려아연 경영권 분쟁]영풍 측은 왜 고려아연 재무건전성을 공격할까

- [영풍-고려아연 경영권 분쟁]강성두 ㈜영풍 사장 "냉정한 판단에 따라 사모펀드 개입 결정"

- [영풍-고려아연 경영권 분쟁]'경영 전문성'으로도 맞붙는 양측

- '서울판 CES' 디지털혁신 페스타, 내달 코엑스서 개최

- LS·대한전선 vs 기아 소송, 인사 탓 '상황 급변'

- [유증&디테일]'최대주주 변경' 율호, 대규모 자금 조달

김형석 기자의 다른 기사 보기

-

- [바이오텍 유증·메자닌 승부수]엔솔바이오, 마그나인베 인연 '잇단 조달' 이전상장 청신호

- '렉라자'의 힘, 유한양행·오스코텍·제노스코 재무효익은

- [한미 오너가 분쟁]손내민 신동국, 화답한 임종훈…두인물 만남이 갖는 의미

- [한미 오너가 분쟁]임종훈과 1시간 만남 후 신동국 "자주 만날거고 잘 될거다"

- [한미 오너가 분쟁]임종훈 설득 위해 첫 한미약품 방문, 신동국이 움직였다

- [동방메디컬 IPO In-depth]상장사 격 맞춘 전열, 이사회 정비 그리고 RCPS 전환

- [바이오텍 유증·메자닌 승부수]퓨쳐켐, 전립선 치료제 개발 속도전 '유증·CB' 동시조달

- 미·EU 중심 바이오 카르텔, 대응방안은 '바이오 아시아'

- [한미 오너가 분쟁]'임종윤-3자연합' 격돌, 패권다툼 '북경한미'로 전이된 이유

- [동방메디컬 IPO In-depth]종속기업 6곳 '다각화·글로벌' 전략 구심점, 일부 조정 예고