[조인트벤처 활용법]자산 80% 담보로 내놓은 HD현대케미칼②주주사 HD현대오일뱅크·롯데케미칼로부터 자금보충약정도 동원

이민호 기자공개 2025-02-19 08:05:06

[편집자주]

조인트벤처(JV)는 치밀한 경영전략의 산물이다. 기업은 원·부자재 매입처와 완성품 매출처 확보, 기술협력, 신사업 개척과 신규시장 진출 등 다양한 이유로 다른 기업과 손을 잡는다. 이 과정에서 유상증자로 투자금을 추가 투입하거나 배당 수취와 유상감자, 지분매각으로 투자금을 회수하는 등 자금의 이동도 다이내믹하게 전개된다. THE CFO가 주요 조인트벤처의 그룹 내 역할, 출자·회수 경과, 지배구조를 살펴본다.

이 기사는 2025년 02월 12일 13시51분 THE CFO에 표출된 기사입니다

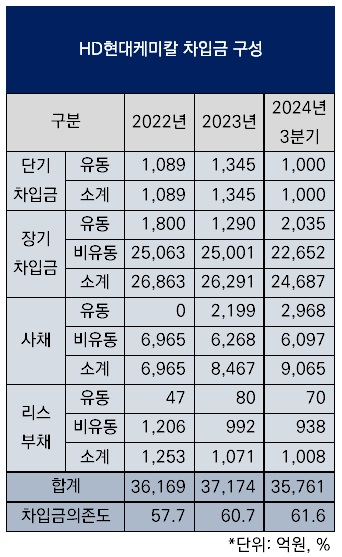

HD현대케미칼은 주주사인 HD현대오일뱅크와 롯데케미칼에 배당을 실시한 적이 없다. 자본적지출(CAPEX) 소요가 이어진 데다 경기에 따른 수요 변화의 영향이 큰 사업적 특성이 반영되면서 당기순이익이 흑자와 적자를 오갔기 때문이다.HD현대케미칼은 차입금의존도가 60%를 넘길 만큼 차입금이 비교적 많다. 전체 자산의 80%에 해당하는 유형자산을 모두 담보로 제공한 데 이어 주주사로부터 자금보충약정도 제공받고 있다.

◇배당 실시 전무…순익 널뛰기

HD현대케미칼은 HD현대오일뱅크(지분율 60%)와 롯데케미칼(40%)의 합작사다. HD현대케미칼에 대한 누적출자액은 HD현대오일뱅크가 9120억원, 롯데케미칼이 6080억원으로 두 주주사 합산 1조5200억원이다. HD현대케미칼은 생산한 제품을 주로 주주사에 판매하고 있다. 2023년 매출액 5조7700억원 중 93%(5조3656억원)를 특수관계자에 대해 발생시켰다. 이중 HD현대오일뱅크가 3조3324억원, 롯데케미칼이 1조8616억원이었다.

주주사에 대한 매출액이 바탕이 되고 있지만 HD현대케미칼이 배당을 실시한 적은 한 번도 없다. 두 주주사의 누적출자액이 1조5000억원이 넘지만 2022년까지 HPC(Heavy-feed Petrochemical Complex) 사업 진출로 연간 조 단위 자본적지출이 소요된 데다 경기에 따른 수요 변화의 영향이 큰 정유사업과 석유화학사업의 특성이 반영되면서 당기순이익이 흑자와 적자를 오갔기 때문이다.

당기순이익은 2021년 1341억원 흑자로 전환했고 2022년 2020억원 흑자가 지속됐지만 2023년 1562억원 적자로 전환했고 2024년 3분기 누적으로 1573억원 적자가 지속되고 있다. 당기순이익이 흑자와 적자를 오갔던 만큼 배당 재원이 되는 2024년 3분기말 이익잉여금은 2262억원으로 많은 편은 아니다.

◇유형자산 전액 담보로…주주사로부터 자금보충약정도

오히려 여전히 주주사에 기대야 하는 상황이다. 이는 차입 현황에서 잘 드러난다. HD현대케미칼은 차입금이 비교적 많다. 2024년 3분기말 총차입금(리스부채 포함)은 3조5761억원으로 차입금의존도가 61.6%로 과중한 편이다. 부채비율이 232.8%로 비교적 높은 것도 차입금이 많은 영향이 크다.

HD현대케미칼은 국내 은행권과 합산 2조6500억원 규모의 차입약정을 맺고 있다. 이중 시설대출 목적의 장기차입금에 대한 약정한도가 2조50억원으로 가장 많다. 일반대출 목적의 장기차입금에 대한 약정한도가 5350억원이고 단기차입금에 대한 약정한도가 1100억원이다. 이 때문에 실제로 2024년 3분기말 리스부채(1008억원)와 사채(9065억원)를 제외한 차입금 2조5687억원 중 대부분이 시설대출 목적의 장기차입금이었다.

회사채 발행도 병행하고 있다. 최근에도 2024년 2월 합산 2000억원 규모 공모채를 발행한 데 이어 2025년 1월 합산 1500억원 규모 공모채를 발행했다. 그 사이 2024년 7월 500억원, 8월 300억원, 10월 350억원 규모 사모채를 잇따라 발행하기도 했다. HD현대케미칼의 2024년 3분기말 사채 발행잔액은 9065억원이다.

HD현대케미칼은 차입금 조달을 위해 자체적으로 담보를 제공하고 있다. 2024년 3분기말 기준으로 담보로 제공한 유형자산의 합산 장부가액은 4조6889억원이다. HD현대케미칼 자산총계(5조8037억원)에서 가장 높은 비중(80.8%)을 차지하고 있는 것이 유형자산으로 장부가액으로 따지면 4조6889억원이다. HD현대케미칼이 담보로 제공하고 있는 유형자산은 보유하고 있는 유형자산 전액에 해당한다.

하지만 HD현대케미칼의 자체 담보만으로는 차입을 충분히 일으키기에 부족하다. 이 때문에 주주사인 HD현대오일뱅크와 롯데케미칼이 자금보충약정을 제공하고 있다. 자체 담보에다 주주사 자금보충약정을 동시에 제공해 차입금 1조9700억원을 일으킬 수 있었다. 제공한 자금보충약정은 HD현대오일뱅크가 1조1820억원, 롯데케미칼이 7880억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [미술품 증권신고서 분석]아티피오, 투자증권 정정 후 통과…핵심은 '배당소득세'

- [i-point]소룩스 "주가하락 반대매매 탓, 임상·합병 추진 계속"

- [i-point]아이티센 "금 품귀 현상, 조각투자·개인거래 등 대안 주목"

- 무뇨스 현대차 사장, 첫 타운홀 미팅…'3H 청사진' 의미는

- '현대엔지 시공' 신광교 클라우드시티 '반도체 수요 겨냥'

- 에스이인터, ‘젤라또피케’ 브랜드 안착…사업 다각화 순항

- [에이유브랜즈 IPO]무신사 플랫폼 동반성장, 브랜드 발굴 '성공작' 나올까

- [주주총회 프리뷰]주주서한 받은 농심, '기업가치 정상화' 요구 배경은

- [Company Watch]현대지에프홀딩스, 재무 청사진 '순차입금 20% 감축'

- [IR Briefing]이광후 모니터랩 대표 "SaaS 플랫폼 비즈니스 집중"

이민호 기자의 다른 기사 보기

-

- [머니체인 리포트]OCI그룹 외연확장 떠받친 적극적 자금공급

- [조인트벤처 활용법]주주사 재무 책임자, HD현대케미칼 임원 겸직

- [조인트벤처 활용법]자산 80% 담보로 내놓은 HD현대케미칼

- [조인트벤처 활용법]차입금 모두 갚은 HD현대OCI, 배당도 속도

- [조인트벤처 활용법]HD현대오일뱅크-OCI 합작의 뚜렷한 윈윈효과

- [재무전략 분석]이월드, 자금조달 키워드 '부동산'

- 이랜드이츠 수확을 기다리며

- [재무전략 분석]테마파크 이월드 '상장주식'의 가치

- [승계 전략 분석]한원석 부사장 지배하에 놓인 '노루알앤씨' 역할은

- [승계 전략 분석]디아이티, 그룹 승계 '거점' 역할할까