등급하락+금융비용 증가...이마트, 만기채 현금상환 현금성자산보다 큰 단기차입부채 '부담'

안정문 기자공개 2024-07-25 07:09:32

이 기사는 2024년 07월 23일 15:45 THE CFO에 표출된 기사입니다.

이마트가 만기도래하는 회사채를 현금상환한다. 3월 유효 신용등급이 하락한 만큼 금리부담이 늘어날 수 있다는 점을 고려한 결정으로 풀이된다. 이마트의 순금융비용은 꾸준히 우상향하고 있다.이마트의 곳간이 넉넉한 것은 아니다. 3월 말 연결기준 단기차입부채 규모가 현금성자산을 훌쩍 넘어섰다.

◇이자부담 확대, 만기채 갚기로

23일 IB(투자은행)업계에 따르면 이마트는 11일 1700억원 규모의 회사채 만기를 맞이한다. 해당 만기채는 2021년 8월 발행된 3년물 공모 회사채로 1.804%가 적용됐다. 이마트 관계자는 "8월11일 만기 도래하는 회사채는 모두 현금상환하기로 결정했다"고 말했다.

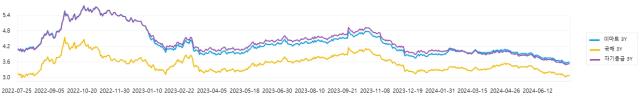

이마트가 만약 차환을 위한 회사채 발행에 나섰다면 금리수준은 2배에 가깝게 높아졌을 가능성이 크다. 22일 기준 이마트의 3년물 금리는 3.590%로 만기채의 금리보다 1.786%p 높다.

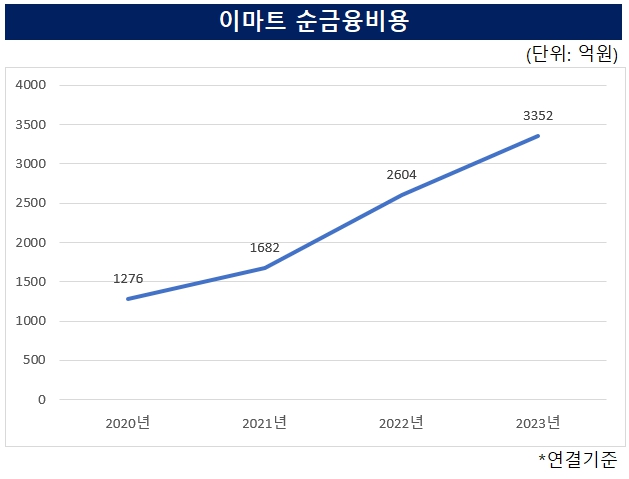

개별 민평금리와 같은 금리가 적용된 회사채를 발행해 차환했을 때 연간 이자비용은 30억원 증가하게 되는 셈이다. 이미 이마트의 이자부담은 적지 않다. 올 3월 연기준 금융비용은 1196억원, 순금융비용은 886억원이다. 이마트의 순금융비용 규모는 2020년 1276억원, 2021년 1682억원, 2022년 2604억원, 2023년 3352억원 등으로 매년 늘어나고 있다.

이마트는 앞서 수요예측에서 개별 민평금리보다 낮은 금리를 확보하는 데 실패하기도 했다. 연초 이마트는 'AA, 부정적' 등급과 전망으로 회사채 발행에 나섰다. 당시 연초효과에 힘입어 초과수요를 확보하는 데 성공했지만 개별민평금리보다 낮은 금리를 확보하는 데는 실패했다. 1월31일 진행된 수요예측에서 이마트는 1500억원을 모집한 3년물에서 3300억원, 500억원을 모집한 5년물에서 1200억원의 주문을 받았다. 모집액은 각각 개별 민평금리 기준 +12bp, +23bp의 가산금리에 마감했다.

이마트의 주머니사정이 여유롭지 못하다는 점은 향후 만기도래하는 단기차입부채 대응에 걸림돌이 될 수 있다. 3월 말 연결기준 이마트의 현금성자산 규모는 2조3871억원이다. 이는 8월 만기도래하는 회사채와 비교하면 넉넉하지만 단기차입금과 유동성장기부채의 합과 비교하면 부족한 수준이다. 1분기 이마트의 연결기준 단기차입금은 9158억원, 유동성장기부채는 2조3771억원이며 이들의 합은 3조2929억원이다. 이는 현금성자산의 137.9%에 해당하는 규모다.

일각에선 이마트가 향후 금리하락을 기대하고 발행 시기를 조절하고 있는 것이란 말도 나온다. 최근 1년을 기준으로 헀을 때 이마트의 민평금리 등급은 국채의 흐름에 발맟춰 우하향곡선을 그리고 있다.

◇유효등급 하향조정

올 3월 나이스신용평가와 한국기업평가, 한국신용평가는 이마트의 신용등급 및 전망을 'AA, 부정적'에서 'AA-, 안정적'으로 하향조정했다. 대형마트 업황이 부진한 가운데 이커머즈 분야의 적자, 건설부문의 실적악화 등이 더해진 결과물이다. IB업계 관계자는 "등급이 하락한 발행사는 통상 등급강등 시점 기준 6개월 정도는 공모 회사채 시장을 찾지 않는다"고 설명했다.

장미수 한기평 선임연구원은 "건설부문의 중단기간 수익성 부진, 유통 부문의 온-오프라인 채널 간 시너지 지연과 오프라인 점포 투자부담 등에 따라 순차입금/EBITDA 지표는 5~6배, 차입금의존도는 30%, 부채비율은 150% 안팎 수준을 이어가겠다"고 설명했다.

최근 공개된 이마트의 상반기 잠정실적도 좋지 못하다. 이마트는 올 상반기 별도기준 매출 8조420억원을 기록한 것으로 잠정집계됐다고 밝혔다. 1년 전 같은 기간과 비교해 0.1% 줄었다. 대형마트에서 1.5%, 전문점에서 8.1% 매출이 각각 감소한 것의 영향이다. 이마트 측은 본격적인 실적개선의 시점을 2025년으로 설정한 것으로 전해진다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

안정문 기자의 다른 기사 보기

-

- [1203 비상계엄 후폭풍]회사채 시장, 불확실성에 양극화 심화 무게

- [Capital Markets Outlook]"트럼프 2기 성장률 하향, 금리 3번 인하 전망"

- [기업들의 CP 활용법]유암코, NPL 호황에 CP 활용도 높아졌다

- [2024 이사회 평가]대원제약, 사내이사 전원 오너가...구성·견제·평가 미흡

- 유화증권 오너 3세 윤승현 상무, '꾸준한' 지분매입

- [2024 이사회 평가]KISCO홀딩스, 평가·구성·견제 '미흡'...경영성과가 '만회'

- [LG CNS IPO]'첫 ICR' 자발적 요청, IPO 힘싣는다

- [동인기연은 지금]실적부진에 임직원 급여 동결...정인수 대표는

- 한국증권 임원인사, IB1본부 방한철 체제로

- [CEO 성과평가]한투증권 김성환 사장, 취임 첫해 '합격점'…3분기만에 영업익 1조