[하우스 분석]신한증권, ETF LP 운용손실 불구 순익 증가 '눈길'작년 4분기 해외 대체투자 손실 발생

이정완 기자공개 2025-02-10 08:10:36

이 기사는 2025년 02월 06일 18시06분 thebell에 표출된 기사입니다

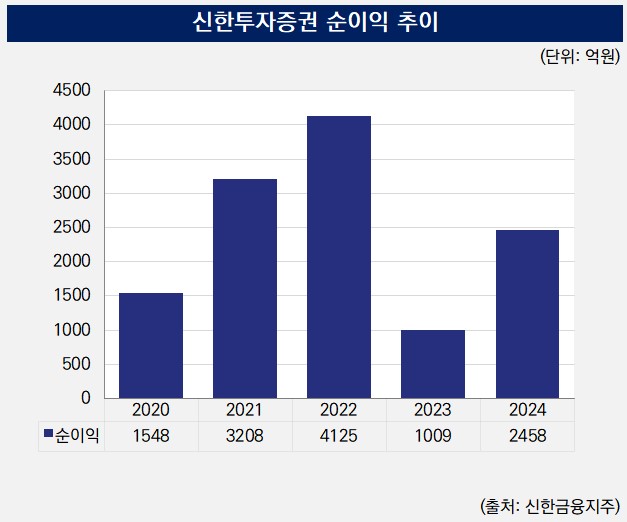

신한투자증권 수익성 흐름이 긴 터널 끝에 도달한 형국이다. 지난해 ETF(상장지수펀드) LP(유동성공급자) 운용 손실로 인해 1300억원 넘는 파생상품 거래 손실을 기록했지만 전년 대비 순이익은 모두 증가했다.과거 수익성 발목을 잡던 비용 처리 규모가 줄어든 것이 수익성에 도움이 됐다. 하지만 여전히 작년 4분기 해외 대체투자 손실로 인해 적자가 발생해 완전한 반등까진 다소 시간이 필요하다는 이야기도 나온다.

◇'동학개미' 덕 수수료 수익 증가

6일 2024년 신한금융지주 경영실적 발표를 통해 신한투자증권 실적이 알려졌다. 신한투자증권은 작년 영업수익 1조4853억원, 순이익 3725억원을 기록해 전년 동기 영업수익 1조3051억원, 순이익 1009억원 대비 각 14%, 144%씩 증가했다.

이번 경영실적 발표에서도 신한투자증권의 ETF LP 운용 손실에 대한 여파가 언급됐다. 천상영 신한금융지주 CFO(최고재무책임자)는 "지난해 그룹 유가증권·파생관련 이익은 3분기 신한투자증권 일회성 손실 요인으로 인해 전년 대비 7.3% 감소했다"고 밝혔다. 그룹 전체 비이자이익에 부정적 영향을 끼친 셈이다.

지난해 10월 ETF LP 운용 손실로 1300억원 넘는 파생상품 손실이 발생했음에도 신한투자증권 자체 영업이익은 증가했다. 동학개미로 대표되는 해외주식 수수료 증가가 수익 증가를 이끌었다. 지난해 위탁수수료는 3890억원으로 전년 3535억원 대비 10% 늘었고 금융상품 수수료도 작년 1267억원으로 전년 1102억원 대비 15% 증가했다.

반면 IB 실적은 주춤했다. 지난해 1878억원의 수수료 수익을 거둬 전년 1991억원 대비 6% 줄었다. 올해는 IB 비즈니스 전반에서 실적 개선이 필요하다.

◇신평사도 지적한 '잦은' 비경상적 비용

작년 ETF LP 운용 손실 사태처럼 신한투자증권은 잊을 만 하면 한번씩 대규모 비용 처리가 이어져왔다. 다른 대형 증권사가 조 단위 영업이익을 벌어들일 때 수익성이 주춤한 것도 이 때문이다.

2020년대 들어 라임·헤리티지 펀드 관련 손상차손을 인식하면서 순이익 규모가 늘어나지 못했다. 2022년에는 약 6400억에 여의도 사옥을 매각해 순이익에 차익이 반영됐지만 다시 작년에는 대규모 충당금을 반영해 순이익이 1000억원대로 줄었다. 당시 코로나19 이전 투자한 해외 대체투자 자산과 부동산PF(프로젝트파이낸싱) 자산에 대한 충당금을 쌓았다.

올해는 영업외손실이 485억원으로 지난해 1160억원에 비해 손실 폭을 줄였다. 순이익이 작년에 비해 2배 넘게 증가할 수 있던 것도 이 때문이다. 신한투자증권의 비용 처리 감소는 신용도 방어 측면에서도 꼭 필요하다. 지난해 ETF LP 운용 손실 이후 신용평가업계에서는 지속된 비경상 손실에 대해 부정적인 신호를 전달했다.

다만 아직 신한투자증권의 수익성 반등 시점이 완전히 다가왔다고 보기는 어렵다. 지난해 4분기만 놓고 보면 30억원의 당기순손실을 기록했기 때문이다. 신한금융지주에선 해외 대체자산 평가 손실에 따른 자기매매 이익 감소가 영향을 끼쳤다고 설명했다.

한국신용평가는 최근 보고서를 통해 "2019년 이후 회사가 판매한 금융투자상품 관련 손상 및 배상금 지급, 국내외 투자자산 관련 충당금, 지난해 금융사고 관련 손실 인식 등 잦은 일회성 비용 인식이 지속되고 있다"며 "IB부문과 자기매매 및 운용 부문에서 일회성 비용 관리가 적절히 이뤄져야 향후 수익성 개선이 이뤄질 것으로 판단한다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- 이복현 "하나금융 회장 선임, 절차 개선에도 아쉬움"

- 이복현 "금융지주 고위관계자 친분 기반 대출 지양해야"

- [은행경영분석]IBK기업은행, 포용금융·수익성 다잡았다

- [컨콜 Q&A 리뷰]우리금융 "동양생명 인수, 포트폴리오에 최적의 방안"

- [여전사경영분석]iM캐피탈, 비이자익 적자로 순익 급감…유가증권 '발목'

- 임기 막바지 이복현호 추가된 키워드는…'상생, 쇄신'

- [여전사경영분석]우리금융캐피탈, 영업이익 급감에도 순이익 증가 비결은

- [금융 人사이드]IBK저축, 새 CRO에 김동화…부동산PF 집중 '관리'

- '킥스비율 216%' DB생명도 자본확충...적정성 '철통 관리'

- [저축은행 생크션 리스크]내부통제 고삐 죈 웰컴저축, 5년간 징계 '0건'

이정완 기자의 다른 기사 보기

-

- [하우스 분석]신한증권, ETF LP 운용손실 불구 순익 증가 '눈길'

- 증시 활성화 토론회서 언급된 LG엔솔 '트라우마'

- [CFO 워치]장정훈 신한증권 부사장, 공모채로 차입 '장기화' 지속

- [Deal Story]유암코, NPL 성장세 '세일즈' 통했다

- '바이오' 발굴 신한증권, 노벨티노빌리티 IPO 본격화

- 모회사 챙기는 유암코, 대규모 인수단 이어간다

- 23년만에 적자 현대건설, 차환 대신 IR에 집중

- '거꾸로' 가는 한국물 발행사

- [CFO 워치]DB금투 장현일 상무 PIB 실탄 마련 '박차'

- [IB 풍향계]LG화학, 3년물 금리 조건에 IB '볼멘소리'