'한번 얻은 마음 끝까지' JKL, LS 인연·출구전략 주목 LS MnM 합작 정리 맹활약, '엑시트·LP 수익 극대화' 관건…크레딧 펀드 역량 '시금석'

김경태 기자공개 2024-07-29 08:10:09

이 기사는 2024년 07월 26일 11:17 thebell 에 표출된 기사입니다.

엘에스(LS)일렉트릭이 티라유텍 인수에서 손잡은 JKL파트너스와의 인연에도 관심이 쏠린다. JKL파트너스는 엘에스엠앤엠(LS MnM·옛 LS니꼬동제련) 딜에서 LS그룹을 조력하며 신뢰를 얻었고 이번 M&A에서 다시 합심하게 됐다.사모투자펀드(PEF) 운용사는 궁극적으로 투자금을 회수(Exit)해야 한다는 점에서 향후 출구전략도 주목된다. LS MnM의 경우 기업공개(IPO)를 통한 엑시트가 거론됐지만 작년 수익성이 악화했다. 티라유텍도 실적 개선이 필요하며 자금 회수 과정에서 LS일렉트릭과의 관계도 남아 있다. 특히 티라유텍 M&A는 JKL파트너스가 만든 크레딧 펀드의 역량을 확인하는 시험대가 될 전망이다.

◇LS니꼬동제련 딜 인연, 티라유텍 M&A '동참'으로

JKL파트너스가 LS그룹과의 딜로 큰 관심을 받은 시점은 2022년이다. 당시 LS그룹은 JK금속 컨소시엄(JKJS)이 보유한 LS니꼬동제련 지분 49.9%를 9331억원에 모두 인수해 LS니꼬동제련을 100% 자회사로 편입했다.

이 딜에서 JKL파트너스가 중요한 역할을 했다. LS그룹은 JKJS와 논의하는 과정에서 자금력을 갖춘 제3자가 존재하면 협상력과 거래 추진에 도움이 될 것으로 판단했다. JKL파트너스는 국내 상위권 PEF 운용사인만큼 재무적 파트너로 적합하다고 보고 손을 잡았다.

JKL파트너스는 LS그룹의 기대에 부응하는 활약을 했다. LS그룹과 JKJS간 협상이 위기를 맞이할 때 가교 역할을 맡으며 순조로운 딜 진행을 도왔다. 또 LS가 발행하는 4700억원 규모의 교환사채(EB)를 인수하는 방식으로 대규모 자금을 지원했다.

LS니꼬동제련의 합작 관계 정리는 LS그룹의 숙원이었다. 그룹의 주요 계열사이지만 일본 측에서 지분 49.9%를 갖고 이사회의 절반을 차지해 LS그룹 주도로 속도감 있는 의사결정이 어려웠기 때문이다.

JKL파트너스가 LS그룹의 오랜 고민을 해결하는 데 조력자로 중요한 역할을 성공적으로 마치면서 신뢰가 형성됐다. LS니꼬동제련 딜보다 거래 규모는 크지 않지만 이번 티라유텍 M&A에 함께 하는 데도 영향을 미치게 된 셈이다.

IB업계 관계자는 "PEF 운용사들에 대기업집단에서 나오는 딜이 중요하기 때문에 한 번 같이 하게 되면 그다음에 나올 다른 거래도 따내기 위해 관계를 유지하는 데 공을 들인다"고 말했다.

◇투자보다 어려운 회수, PEF의 숙명 '엑시트'…출구전략 '시험대'

PEF 운용사는 일반적으로 투자를 집행하고 3~5년이 지나면 엑시트에 나선다. JKL파트너스 역시 PEF 운용사로 LS그룹과의 인연을 이어 나가는 것도 중요하지만 출자자(LP)들에 이문을 남겨주는 것이 가장 큰 과제다.

다만 JKL파트너스가 큰 이익을 남길 수 있을지는 아직 불확실한 상황이 전개되고 있다. LS MnM의 경우 IPO를 통한 엑시트가 투자 당시부터 유력한 방안이었지만 아직 안갯속에 있다.

JKL파트너스는 2022년 인수한 EB를 LS MnM의 주식으로 교환할 수 있는 권리가 있다. 교환권을 행사하면 JKL파트너스는 LS MnM의 지분 24.9%를 확보하는 구조다. 당시 계약에 따르면 교환가격은 1주당 4만513원, 교환청구기간은 올 1월부터 2027년 8월까지다.

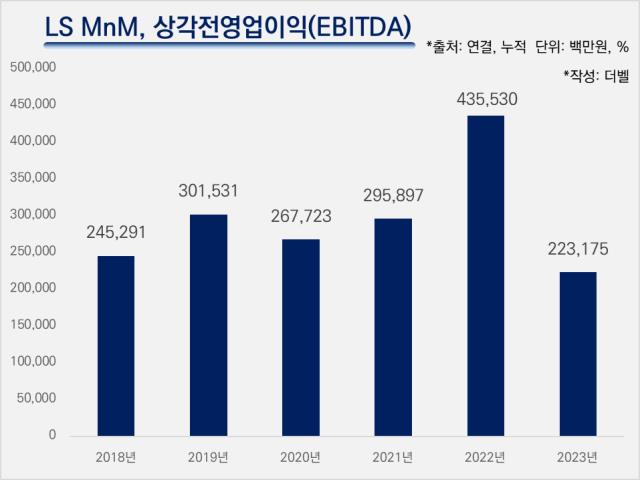

하지만 LS MnM의 최근 실적이 부진해 고심이 깊어지고 있다. LS MnM의 작년 연결 상각 전 영업이익(EBITDA)는 2232억원을 기록했다. 전년(4355억원)의 절반 수준으로 급격히 감소했다. 이 때문에 적정한 기업가치를 인정받기 어려울 수 있다는 우려가 제기되고 있다.

티라유텍 역시 LS일렉트릭을 도와 성장을 조력해야 한다는 과제가 있다. 티라유텍의 올 1분기 연결 매출은 144억원으로 전년 동기보다 58.7% 증가했다. 하지만 영업손실 24억원, 당기순손실 32억원으로 적자를 기록했다. 작년 1분기보다 각각 3배, 4배 이상 적자 규모가 커졌다.

엑시트 과정에서 LS일렉트릭과의 협상도 남아 있다. LS일렉트릭은 JKL파트너스와 주주간계약을 통해 JKL파트너스가 보유하게 될 티라유텍 주식의 30%를 한도로 매수청구권(콜옵션)을 갖기로 했다. 또 JKL파트너스는 향후 티라유텍 주식 전량 또는 일부에 대해 LS일렉트릭에 매도청구권(풋옵션)을 갖는다.

티라유텍 투자는 JKL파트너스의 크레딧 펀드 평판에 큰 영향을 미칠 수 있다는 점에서도 중요하다. 투자에 동원된 'JKL ESG 미래 모빌리티 밸류체인 사모투자 합자회사'의 업무집행사원(GP)은 JKL파트너스가 지분 100%를 보유한 JKL크레딧인베스트먼트다. JKL크레딧의 수장은 이은상 대표다.

투자 성과에 따라 JKL ESG 미래모빌리티 펀드의 LP들도 민감하게 반응할 수밖에 없다. 해당 펀드의 LP는 현대커머셜, 한국자산관리공사, MG새마을금고, 과학기술인공제회, KB증권, 국민은행, KB캐피탈 등이 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [더본코리아 IPO]'이례적' 배당 계획안 공개, '주주친화' 강조

- [더본코리아 IPO]공모자금 95% M&A에…눈독 들이는 기업은 어디

- [i-point]라온시큐어 "추석 기간 스미싱 범죄 급증, 주의 당부“

- [공연 티켓 파워]뮤지컬 시장 점령한 EMK, 하반기 노리는 신시컴퍼니

- '진양곤·조용준' 바이오 큰손 인연, HLB-동구바이오 '협업'

- [제닉스 road to IPO]거래소 지적받았던 FI 수익률 보장 '고심 끝 해지'

- [i-point]케이엔알시스템, HD현대중공업·KAI와 국책과제

- [i-point]이노시스, 첨단 척추 치료기기 '엘디스큐' 인니에 전파

- '중국 잡아라' 삼성, '갤럭시Z폴드6 슬림' 출시 임박

- [IFA 2024]'동반성장 진심' KT, 행사 지원도 '차별화'

김경태 기자의 다른 기사 보기

-

- [IFA 2024 프리뷰]이재용 회장 애착 행사, 한종희 vs 조주완 맞수

- [IFA 2024 프리뷰]'CES보다 심한' 중국 기세, 삼성·LG 차별화 카드는

- 삼성메디슨, 첫 M&A 소니오 인수…금액 변동에도 '순항'

- '잊혀진' 삼성 미래사업기획단의 '임무'

- [페이드아웃 스토리]주성엔지니어링, '설립 24년' 유럽법인 청산

- SK하이닉스 HBM 팀장 "5세대 12단, 3분기 양산 순항"

- 삼성 준감위, 한경협 회비납부 승인에도 '허들 남았다'

- SK하이닉스, 키옥시아 엑시트·전략적 판단 기로

- SK하이닉스, 키옥시아 자금회수 장밋빛? '변수 산적'

- [하이테크 소부장 리포트]동진쎄미켐, 스웨덴법인 주주사 '관전포인트' 부상