[보험사 배당 돋보기]코리안리, 배당성향 30% 신뢰 굳건...무상증자와 '시너지'7년 연속 배당성향 30% 유지…무상증자에 DPS 축소에도 배당총액 증가

강용규 기자공개 2025-02-19 12:28:43

이 기사는 2025년 02월 18일 07시42분 THE CFO에 표출된 기사입니다

보험업계에서는 주당 배당금(DPS)을 배당의 기준 중 하나로 활용하는 사례가 적지 않다. 단순히 배당성향만을 기준으로 삼으면 이익이 크게 감소했을 때 주주들의 수취 배당금이 줄어들기 때문에 DPS를 통해 배당의 하한선을 설정하는 것이다.반면 최근 코리안리재보험(코리안리)은 DPS를 크게 고려하지 않는다. 무상증자를 통해 주주들의 보유 주식 수를 늘려 DPS가 하락하더라도 수취 배당금은 늘어나는 효과를 제공하기 때문이다. 이는 경상이익 기준 배당성향 30%의 정책을 굳건하게 유지하는 점과 맞물려 주주환원의 시너지 효과를 만들어내는 것으로 파악된다.

◇7년째 유지되는 배당성향 30% 신뢰

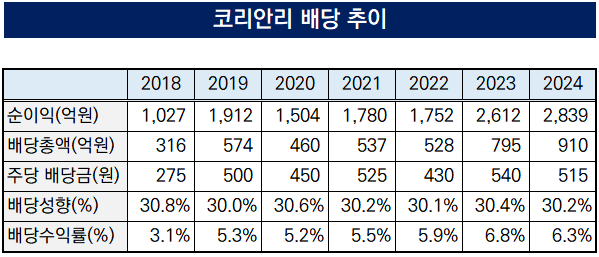

코리안리는 2024년 결산배당으로 보통주 1주당 515원, 총 910억원을 현금배당하는 안건을 2025년 정기주주총회에서 승인받을 예정이다. DPS는 전년도의 540원 대비 25원 축소됐지만 배당총액은 14.5%(115억원) 증가했다.

코리안리는 2018년 IFRS4 기준 순이익(경상이익) 기준으로 배당성향 30%의 배당정책을 수립한 후 이를 꾸준히 지켜오고 있다. 지난해 결산배당 역시 경상이익 잠정치 3015억원을 기준으로 산출한 배당성향은 30.2%를 기록했다.

기업의 배당액 책정 기준으로는 통상 배당성향, DPS, 배당수익률 등 3가지가 주로 쓰인다. 이 중 배당성향 기준 방식의 배당은 기업의 순이익 증감에 따라 배당액도 변화하는 만큼 주주 입장에서는 수취 배당금의 규모를 예측하기가 쉽지 않다는 단점이 있다. 실제 코리안리의 2024년 경상 순이익 3015억원은 전년 대비 15.4% 증가한 것이지만 이 기간 DPS는 25원 줄었다.

다만 배당성향 기준의 배당은 기업의 순이익이 증가했을 때 DPS 안정화를 이유로 주주환원 비중을 줄이지 않고 그 과실을 투자자들에게 정직하게 나눠주는 방식이기도 하다. 이익 창출능력이 안정적으로 높아지는 기업이 배당성향 기준의 정책을 유지할 경우 그 장점이 극대화된다.

코리안리가 여기에 해당한다. 배당성향 30%의 정책을 수립한 2018년 이후 코리안리의 이익이 전년 대비 감소한 해는 2020년과 2022년 2차례뿐이다. 바꿔 말하면 코리안리 주주들은 7년 중 5번 이익 증가에 따른 수취 배당금 효과를 누렸다. 일관적인 배당정책이 주주가치 제고 효과를 극대화하는 대표적 사례로 볼 수 있다.

◇무상증자, 코리안리 주주환원의 '즐거운' 변수

2018년 이후 코리안리의 연간 이익이 전년 대비 감소한 것은 2차례이지만 DPS가 전년 대비 축소된 것은 2024년을 더한 3차례다. 특히 2024년은 2023년보다 이익이 증가했음에도 DPS가 줄었다.

이는 지난해 11월 실시한 무상증자 때문이다. 당시 코리안리는 보통주 1주당 0.2주의 신주를 발행해 주주에 지급하는 20% 무상증자를 진행했다. 지난해 코리안리 결산배당에서 이 무상증자 효과를 제외한 실질 DPS는 550원으로 전년 대비 10원 확대된 수치다.

무상증자로 인해 DPS에 대한 주주들의 예측가능성이 낮아지기는 했지만 이는 주주 입장에서 '긍정적 오산'이다. 실질 DPS가 낮아진 것은 아닌데다 주식 보유 수가 늘어난 만큼의 수취 배당금 증대 효과가 있기 때문이다. 안정적인 이익 창출능력을 지녔고 배당정책상의 배당성향 기준을 철저히 준수하는 기업의 보유 주식 수가 늘어나는 것을 마다할 주주는 없다.

무상증자를 통해 주주들은 보유 주식의 가치가 간접적으로 높아지기도 했다. 이는 자사주에는 무상증자에 따른 신주 배정이 이뤄지지 않기 때문이다. 사실상 자사주를 소각하는 것과 같은 효과다.

코리안리는 2022년부터 3년 연속으로 해마다 20% 무상증자를 실시했다. 이 기간 보유 자사주 수는 1810만주에서 달라지지 않았으나 자사주 보유비율은 15.04%에서 9.29%까지 낮아졌다. 약 5.75%의 자사주를 소각한 효과가 있었다는 말이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [IR Briefing]메리츠화재, CSM 성과에 최대실적 또 경신..."올해 더 좋다"

- [이사회 분석]KB금융 이사회, 최소한의 교체로 '안정' 이어간다

- [2025 금감원 정책기조]'일류감독'의 꿈…금감원 쇄신은 계속된다

- [BNK금융 인사 풍향계]방성빈 행장·김성주 대표 연임, 회장 후계 구도 짜여졌다

- [2025 금감원 정책기조]금융업권 제도 정비…‘제2의 티메프’ 막는다

- [J트러스트 계열사는 지금]배당잔치 옛말…부진한 경영실적에 현금배당 중단

- [thebell interview]"M캐피탈, 새마을금고와 시너지 통한 성장 나선다"

- [금융권 AI 빅뱅과 리스크]KB국민카드, AI 혁신 속 보안 강화…정보유출 악몽 씻는다

- [베테랑 사외이사 열전]경영과 정계 섭렵…김주성 한화손보 이사의 노익장

- [thebell interview]이준수 금융연수원장 "내공있는 이사가 빛 발한다"

강용규 기자의 다른 기사 보기

-

- [IR Briefing]메리츠화재, CSM 성과에 최대실적 또 경신..."올해 더 좋다"

- 양대 보험협회 팔 걷었다...판매수수료 체계 개편안 향방은

- [보험사 배당 돋보기]코리안리, 배당성향 30% 신뢰 굳건...무상증자와 '시너지'

- 미래에셋생명, 보험손익 악화에도 영업 기반 성장성 확인

- 코리안리, 실적으로 입증한 포트폴리오 조정 능력

- 보험사 자본확충 희비 엇갈려...옥석 가리기 시작됐나

- [보험사 매물 분석]MG손보, 자금 유입 절실한데 매각 지연…무산 불안감 증폭

- '뜨거운 감자' 해약환급금준비금, 제도 개선 논의 다시 불붙나

- [보험사 배당 돋보기]DB손보, 안정적 자본관리 힘입어 DPS 확대 지속

- 교보생명, 오너 풋옵션 분쟁 하나 넘어...지주사·IPO 탄력받나